在利润表上,跟税相关的有两个科目,一个是所得税费用,归集的是企业的所得税,一个是税金及附加,归集的是企业城建税,教育费附加,地方教育附附加,车船税,消费税等小的税种,只有增值税不在利润表上,增值税对企业的利润真的没有影响吗?

为什么增值税是负债

在我国税务系统,增值税的纳税人有两个身份,一个是一般纳税人,一个是小规模纳税人。小规模纳税人实行的是简易征收的模式,本文的前提是指增值税的一般纳税人。

这几天刚刚过了征期,我跟老板汇报上个月的纳税情况。老板听到增值税,突然问我:“我明明交了增值税,为啥这一部分不能从利润表上扣除来”?

一下子竟然把我问住了,为什么增值税不能进入利润表呢?

先来看增值税的征税对象。

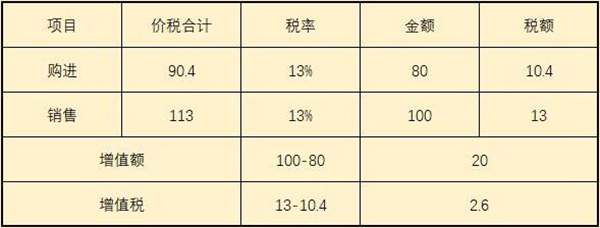

增值税是针对销售商品或者提供劳务流转过程中的增值额进行征税的一种流转税。比如,一件商品购进是80元,销售是100元,增值额额是20元,增值税就是对这20元进行征税的。

然而,在现实经营中,要想搞清楚每个企业的进销差价,然后靠他们自觉申报,那是不可能的,怎么办呢?

以票控税,增值税专用发票就出现了。

一张增值税专用发票上记载了好多信息,比如购销双方的“身份证号码”(纳税人识别号),地址电话,开户银行及账号,更叫人服气的是税收分类编码,国家税务总局根据《国民经济行业分类》给各行各业编制的代码,主要的功能就是给你开具的货物名称分类,剩下的是规格型号,数量,金额,税额。在这张发票上,金额就是你的不含税的价款,税款,当然就是增值税的税款了,实现了价税分离,这样做的好处就是:便于抵扣。

抵扣是什么意思呢?

如果你购进的时候,也取得了增值税专用发票,因为发票是包含价款和税款的,相当于你先支付了税款,在你进行商品销售的时候,你支付的这部分税款,就可以从你销售时产生的税款中扣出来,实际上,还是对增值额进行征税,这就是抵扣。文字描述太麻烦,还是以上面的数据进行举例说明。

其中,实际增值额为20元,增值税为2.6,实际的税率还是13%。

增值税是包含在价格之外的,俗称价外税,在销售过程中取得的收入都是按照发票票面上的价税合计,价款是属于公司的销售收入,但税款不是,是替代国家机关收取的。但收到了税款,并不是要全部上交,可以把购进过程中支付过的税金扣出来,如果是正数,就是应交增值税,形成负债,如果是负数,那就是留抵税款,可以留在下个月继续抵扣。

增值税是负债,就是因为增值税本来就不是你的,不过是经你的手流转一下,在这个产业链的终端,商家最终以价税合计的形式卖给消费者,消费者才是最后的买单人。人人都要消费,所以,人人都是纳税人。

增值税对企业利润的影响

既然增值税是价外税,是不是对企业的利润就没有影响了呢?其实不是的,分三点来看。

购进环节

在现在的营商环境里,企业购进不可能都及时取得增值税专用发票。

比如跟小规模纳税人进行交易时,小规模纳税人只能开具增值税普通发票,普通发票不能抵扣,税款全额计入成本。成本大了,利润必然下降。

销售环节

销售环节增值税对企业利润的影响主要是坏账。应收账款主要包括销售收入,以及代垫的税款,如果真的坏账了,真是应了一句话,赔了夫人又折兵。所以税款当然会影响利润了。

销售环节的另一个影响是企业的附加税,附加税是以增值税为计税基础的,如果企业进项不多,导致增值税过大,附加税也会随着变多,附加税直接进入企业利润表,减少当期利润。

只不过这个影响是间接的,通过附加税的形式实现的。

其他情况

企业取得增值税专用发票,并不是都可以用来抵扣,比如改变了用途的,用作职工福利的货物,举个例子来说:商贸公司购进了一批电视机,公司搞晚会,当职工福利发了两台,这两台电视机对应的税额就要做进项税额转出。如果公司的某项业务是简易计税的,对应的进项也是不能抵扣的,总之,要具体情况具体对待。

通过以上的分析,可以发现增值税对企业利润的影响是间接的,隐蔽的,对公司的会计核算也有较高的要求,税务代理公司一般纳税人企业代理费比小规模公司高,也能说明问题。

一般纳税人企业如何通过发票实现利润最大化

要想实现利润最大化,无非就是从三个方面来控制,成本、费用、收入。

费用的大小支出要根据企业的实际情况,收入要根据企业占据的市场份额,以及定价的高低,从成本方面来说我认为应该从以下两点考虑:

购进必须取得发票

成本是什么?

成本是合理且必要的支出。包括购进的物料,支出的人工,能源消耗,厂房租赁等费用。

会计上的成本,只要符合条件,都能计入成本。但税法上要求的成本,能在企业所得税税前扣除的,必须取得扣除凭证。

扣除凭证,这里指的是发票。

国家税务总局公告2018年第28号关于发布《企业所得税税前扣除凭证管理办法》的公告第二条明文规定:企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证。

最好取得专用发票

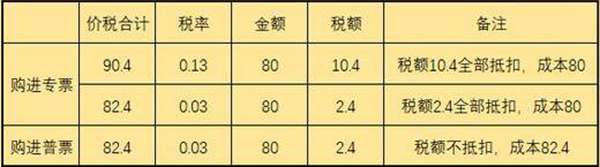

一般纳税人可以在一般纳税人处购买货物,取得专用发票,也可以在小规模纳税人处购买货物,取得税率为3%的专用发票,或者是3%的普通发票。发票类型不一样,税率不一样,对一般纳税人来说对利润的影响也不一样,看图说话。

根据相关规定,取得专用发票,进项税可以抵扣销项税,金额计入成本。

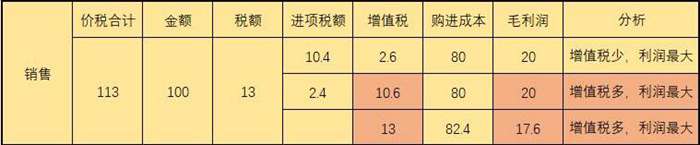

普通发票税额不能抵扣,全部进入成本,那么来看在销售固定的情况下,对企业的利润和增值税有什么影响。

通过上图可以得出,取得同等税率的专用发票,无论是从增值税上还是企业利润上都能实现最大化;取得低税率的专票,虽然总支出的金额少了,但因为抵扣的进项少了,增值税变多,占用企业的现金流多了,但利润没受到影响;取得普通发票不但增值税无法抵扣,企业的利润也是最低的。

综上所述,小规模纳税热虽然无法开具同等税率的增值税专用发票,但可以充分利用小规模纳税人的税收优惠政策,比如,季度销售三十万暂免增值税(开普通发票),可以在价格上做出一定的让步,尽量让双方达到利益最大化。

常州厂房仓库出租①-QQ群:13122303

常州厂房仓库出租①-QQ群:13122303

噢!评论已关闭。