很多企业为了规避经营风险,聘请了法律顾问,要求业务部门在签订合同时必须由法律顾问进行审核,通过合同的签订来避免经营风险的产生。 但是,很少有企业聘请税务顾问帮助企业规范合同,从合同上来规避不必要的税务风险。

作为一个企业想进行有效的税务规划和安排,就一定要关注承载企业经营业务的合同,在签订合同甚至合同谈判时就应当对合同所涉及的税务问题进行考虑,而不要总是在缴税时才想起,这样容使企业出现缴税不当、 缴糊涂税的情况,导致企业承担额外的法律或税务责任。

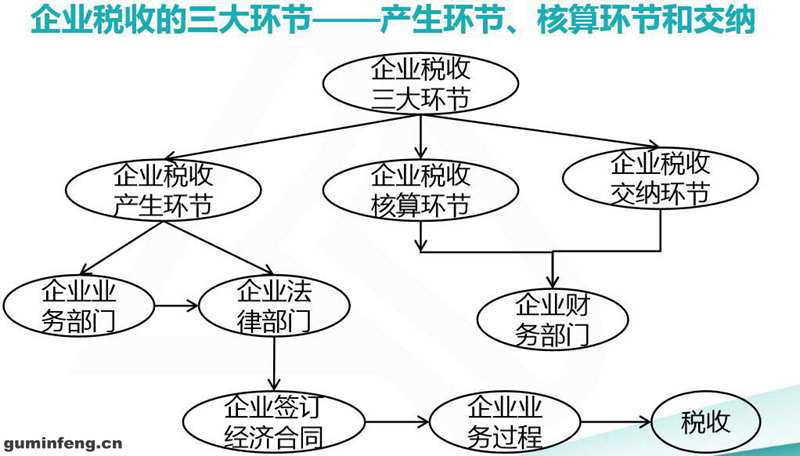

合同、业务流程与税收的关系

一是企业的税收不是财务部做账做出来的,而是企业业务部门在做业务时做出来的。

二是合同、业务流程与税收的关系是:合同决定业务流程,业务流程决定税收,合同在降低企业税收成本中起关键和根本性作用。

因此,企业必须重视业务过程中的合同在控制税收成本的重要意义, 凡是要控制和降低税收成本,必须正确签订合同。

降低税负的源头:合同签订环节

合同决定业务过程,业务过程产生税,只有加强业务过程的税收管理, 才能真正规避税收风险。

因此,企业税务管理要从经济合同的签订入手, 也就是说,企业税收成本的控制和降低要从经济合同的签订开始,经济合同的签订环节是企业控制和降低税收成本的源头所在。

企业应重视日常涉税交易合同的签订和审查,使企业真正节税。企业在开展生产经营时,会与外部或内部的法律主体签订各种各样的合同。

一份合同,不仅涉及法律问题,也必然涉及财税问题。不论何类经济合同, 合同条款内容必会涉及合同主体一方或双方的纳税义务,稍有差别,财税结果差异可能会很大,面临的法律风险也会有所不同。

常州厂房仓库出租①-QQ群:13122303

常州厂房仓库出租①-QQ群:13122303

噢!评论已关闭。